油价大幅下跌,短期难以大幅回弹

近日,因为石油输出国组织(欧佩克,OPEC)与以俄罗斯为首的非欧佩克产油国就原油生产政策“谈崩”,国际油价出现大幅下跌。虽然期间也有短暂回弹,但业界纷纷认为短期内油价难有大幅回弹的希望。

巴克莱银行成为最新修订今年油价前景的投行,该行将油价预测下调16美元。据路透社报道,这家英国银行将布伦特原油期货价格预期从之前的59美元/桶下调至43美元/桶,将WTI原油的价格预期从之前的54美元/桶下调至40美元/桶。

该行在一份报告中说:“石油市场面临关键时刻,随着OPEC+主要成员国之间的分歧严重,且遏制病毒扩散措施将大规模破坏原油需求而导致打破目前的市场平衡。”

另据央视网对有关专家的采访表示,考虑到今年出现的新冠肺炎疫情,油价低于40美元低位可能会持续很长时间。今年二季度油价还将处于底部区域,极端价格可能在每桶20到25美元之间。下半年将延续在底部区间震荡局面。

诚如信德海事网在《油价暴跌30%!航运业内有人在狂笑,有人在大哭》一文中所介绍,油价暴跌,油轮行业的一些玩家可能正忙着在家数美金,而另一边的海工以及某些船厂领域恐正苦不堪言。

油价大跌,海上钻井市场前景恶劣

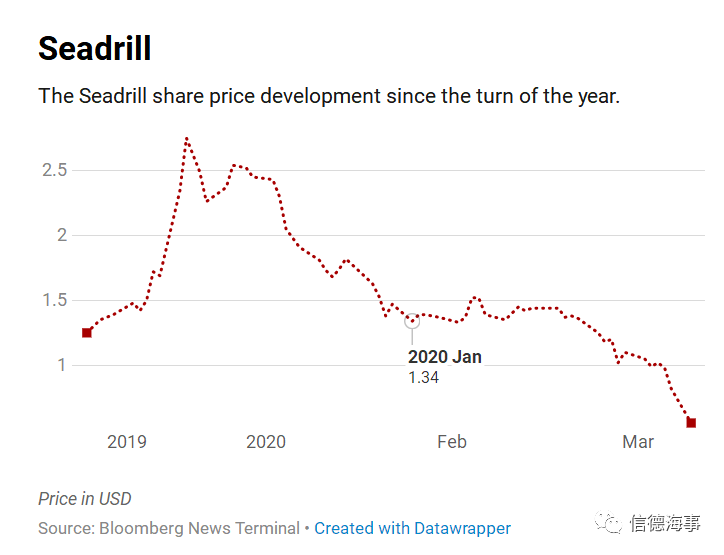

挪威船王约翰弗雷德里克森(John Fredriksen)旗下的海工钻井公司Seadrill近日发布了其2019年四季度财务报告。2019第四季度该公司亏损近2亿美元,全年更是亏损12亿美元。

该公司首席执行官Anton Dibowitz在年报中表示,我们看到过去一年市场已经有了广泛复苏的迹象,虽然今年年初这样的势头有所减缓,但我们预计随着时间的推移,情况会继续改善。”(挪威船王的海工业务,一个季度亏近2亿美元)

哪知,随着新冠疫情和OPEC谈崩两只黑天鹅的飞出,恐怕很多诸如Seadrill一样的海上钻井平台公司对未来的美好愿望要进一步延期了。

专业咨询机构ABG Sundal Collier就表示,石油价格的大幅下跌对钻井平台行业的复苏将是一个重大的挫折,该行业的复苏恐将变得遥遥无期,甚至在最糟糕的情况下,不排除会有相关公司出现破产重组的情况。

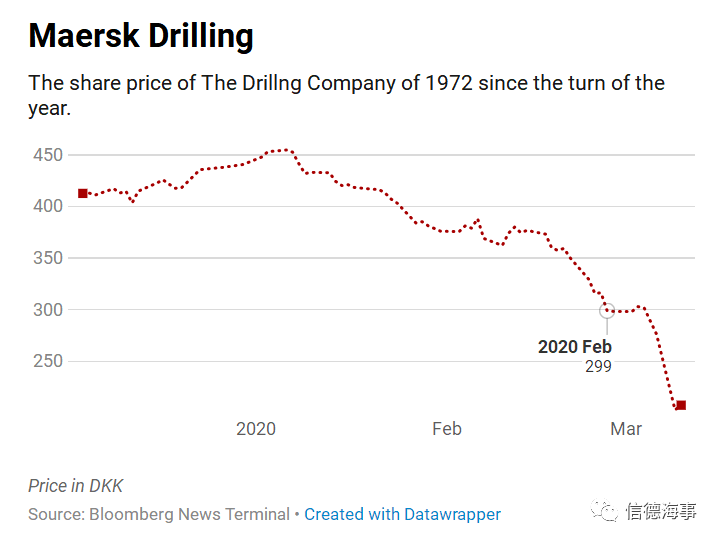

ABG Sundal Collier的股票分析师卢卡斯•道尔(Lukas Daul)表示,“油价的大幅下跌给钻井公司带来了很大的压力,因为他们此前一直希望走出低谷,但油价下跌后股票价格的大幅下跌对他们来说显然是一个挫折。”

开普勒-盛富证券(Kepler Cheuvreux)股票研究分析师马格努斯•奥尔斯维克(Magnus Olsvik)也表达了类似的观点,其表示油价的大幅下跌将使近年来钻井平台行业的复苏陷入停滞。

本周一油价大跌后,海工室石油板块公司的股价全线下跌,本周,Borr Drilling、Seadrill和Maersk Drilling等主要公司的市值都出现大幅下跌的情况。

关于油价下跌对海上钻井市场的影响,Magnus Olsvik解释到,“低油价对钻井平台公司的影响不像对石油公司那么直接。但钻井平台行业有石油公司作为客户,油价下跌自然会影响石油公司投资和投资新项目的意愿。最终,这将打击钻井平台的需求。”

“现在要确切地说油价下跌将如何影响石油公司的预算和投资还为时过早。但根据我们目前所了解的情况,这肯定会对投资产生负面影响,同时也会阻碍钻井平台行业的复苏。如果油价继续处于如此低的水平,可能会导致钻机需求再次下降。”

而如前文所述,油价或在短期内难以有大幅度的好转的趋势。

Nordea Markets的钻井市场分析师Janne Kverneland指出,一些新的石油项目可能会被推迟,因为它们的盈亏平衡点要求油价在每桶40美元以上。

“(……)最糟糕的情况是,如果油价在较长一段时间内维持在当前水平,我们可能会看到2020年新的项目批准会比2019年减少50%,”这位分析师在周一发布的最新报告中写道。

实际上,据路透社消息,包括Chrevron在内一些石油公司已经表示,他们将重新审视自己的投资。Chrevron还将研究缩减投资项目的可能性。

此外,如果油价长期保持低位,最终可能还会影响到钻井平台行业的许多公司正在艰难应对的高额债务负担。

Lukas Daul就表示,这样会使一些钻井公司无法等到市场复苏那一天的到来。“这可能会推动该行业进行重组,因为有些公司需要解决来自于高杠杆、债务和资产负债表等方面的问题。因为随着油价暴跌带来的打击,资本提供者进行再融资的意愿可能会降低,而收益也不会回升,现实情况将是,当前的杠杆率和资产负债表与市场上的收益潜力不相符。”

上述Nordea Markets的钻井市场分析师Janne Kverneland也表示,“钻井市场的杠杆率仍然很高,如果市场复苏的速度再次低于预期,这显然会让那些需要融资的人的情况变得更糟。”

海工船舶市场:目前近四分之一的海工船只处于失业状态

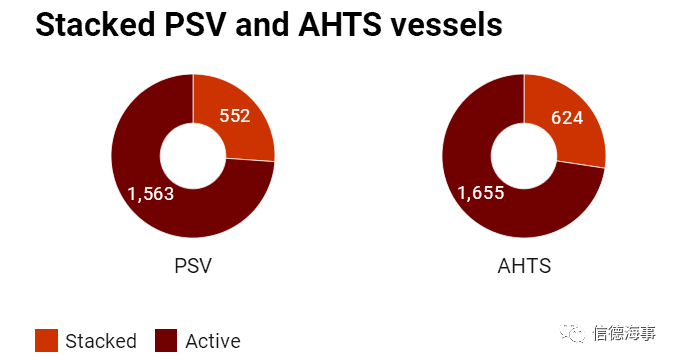

据Vessels Value进行的一项调查显示,目前全球超过四分之一的平台供应船(PSV)和锚处理拖船(AHTS)处于失业状态。

根据这份统计日期截至今年2月份的报告显示,分别有26%,27%的PSV和AHTS被闲置。

油价自2014年底开始大幅下跌后的几年时间里,市场受到了严重的冲击,仍有大量船舶过剩。而如今油价再次遭遇猛跌,海工船舶闲置数量必将随着钻井市场的进一步萧条而遭遇猛增。

此外,还有多家公司因为市场的萧条而致海工船舶资产价值出现巨额减值损失。比如马士基供应服务自2016年以来已经减值总计17亿美元。

此外,还有诸如Tidewater 等公司正在寻求出售更多的船舶。Tidewater在其年度报告发布后表示,今年总计将有46艘船舶被出售。该公司还表示,到2019年底,该公司有62艘船被闲置。

经纪商Fearnley Offshore Supply在此前发布的一份报告中就表示有多达500艘补给船需要报废。(经纪公司:500艘海工船舶需要被拆解)该公司预计,全年将有大约100艘PSV和AHTS船舶报废,与近年来的水平相当。

订单交付原本缓慢,油价下跌如雪上加霜

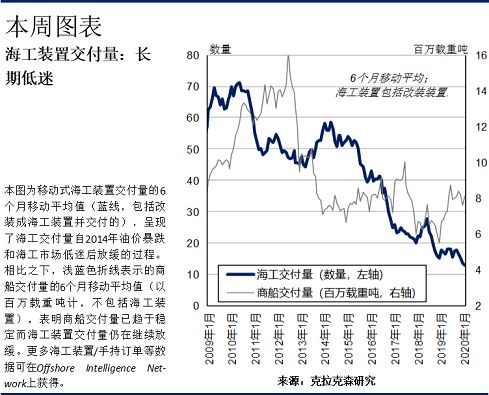

克拉克森最近报告显示自2014年油价暴跌以来,海工市场一直在低位徘徊,终面临严峻挑战。海工市场低位运行的一个显著特征是海工装置交付速度长期缓慢。

根据该机构提供的数据显示,2010年7月海工装置的交付率达到历史顶峰,单月交付量达到92台。然而2014年随着油价暴跌,海工市场行情急转直下,海工装置的交付速度开始放缓。2019年海工装置全年交付量仅为189台(其中包括10台改装装置),相较2014年水平(606台)下降72%。2020年1月份仅有6台海工装置(包括改装)交付,这使得过去6个月的月交付均值降至13台。

克拉克森支出,虽然在市场行情较好的时候也会出现延迟交付,但是这一情况在市场疲软时期会非常严重。

延迟交付的部分原因是由于船厂建造能力不足;另一方面,行情萧条时船东面临无法接收船舶或者融资难以落实的风险也是延迟交付的普遍原因之一。此外,海工市场的上一轮繁荣时期曾催生出大量以资产交易为目的的投机订单;随着市场下行,这些未能出售给作业公司的订单最终以烂账在船厂作为收尾。

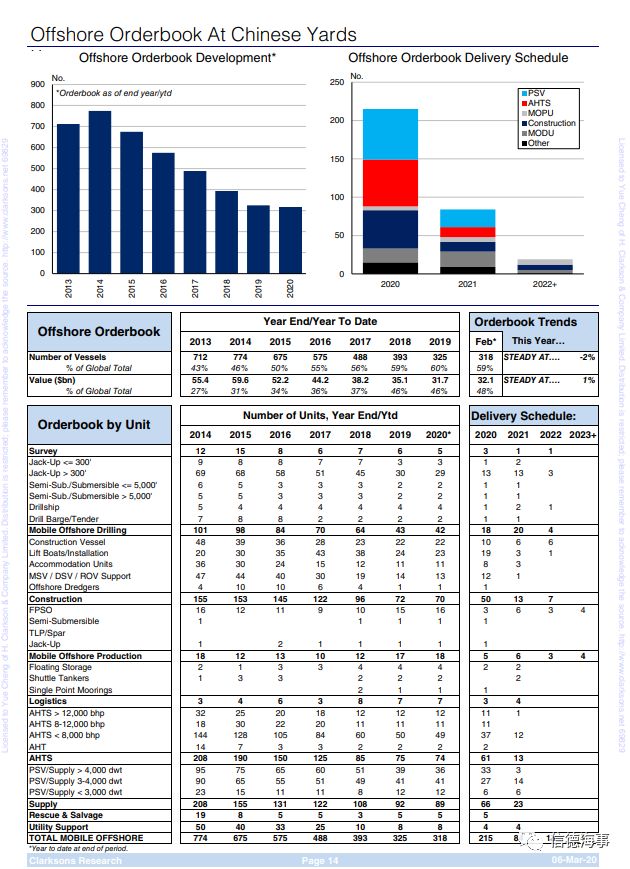

克拉克森的数据显示,目前在海工装置手持订单中大多为中国船企的投机订单,其中中国移动式海上钻井装置MODU手持订单占比56%,海工支援船OSV手持订单占比74%。

截至克拉克森2月统计数据,目前在中国船厂有318个待交付项目,今年待交付项目为215个。更详细数据如下表:

克拉克森研究报告表示,海工装置交付持续放缓已经清晰地表明了市场下行压力所带来的影响。

如今油价再次暴跌,寒冷的海工市场雪上加霜,海工装置/船舶的交付或将面临着更大的难题。

免责声明:本文仅代表作者个人观点,与信德海事网无关。其原创性以及文中陈述文字内容和图片未经本站证实,对本文以及其中全部或者部分内容文字、图片的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

投稿或联系信德海事:

media@xindemarine.com

04-02 来源:信德海事网

05-09 来源:信德海事网

10-12 来源: Drewry德路里

01-16 来源:信德海事网

10-18 来源:信德海事

05-29 来源:信德海事网

07-12 来源:SinorigOffshore

01-01 来源:信德海事网

10-20 来源:信德海事网 马琳

03-25 来源:世界海运 作者李姗晏,李永志等